DeFi 2.0 refere-se a um subconjunto de protocolos emergentes que se desenvolvem no topo dos LEGOs iniciais de dinheiro DeFi para avançar no cenário DeFi atual, principalmente na forma de provisionamento e incentivo de liquidez.

Finanças Descentralizadas, comumente conhecida como DeFi, tem sido uma das inovações mais impactantes e bem-sucedidas de inovação baseada em blockchain. Alimentada por blockchains com funcionalidade de contrato inteligente integrado e redes de oráculos seguros como a Chainlink, DeFi, refere-se à ampla gama de aplicativos descentralizados que desintermediam os serviços financeiros tradicionais existentes e desbloqueiam primitivas financeiras inteiramente novas.

Alimentados por suas vantagens inerentes de composição (composability) não permissionada e cultura de desenvolvimento de código aberto, os protocolos DeFi estão constantemente avançando e iterando em modelos comprovados de acordos baseados em finanças. O ecossistema DeFi se move em um ritmo acelerado - nos últimos meses, um movimento crescente de projetos DeFi focados em liquidez trouxe uma nova onda de inovação DeFi, comumente chamada de DeFi 2.0.

Um termo emergente dentro da grande comunidade blockchain, DeFi 2.0 refere-se amplamente a um subconjunto de protocolos DeFi que estão sendo construídos sobre os avanços DeFi anteriores, como yield farming (cultivo de rendimento), empréstimos e muito mais. Um foco principal dos notáveis protocolos DeFi 2.0 é superar as limitações de liquidez enfrentadas por muitos protocolos on-chain que possuem tokens nativos.

Este artigo considera as inovações anteriores que prepararam o cenário para o movimento DeFi 2.0 e apresenta o problema de liquidez que os protocolos DeFi 2.0 estão tentando resolver antes de mergulhar na utilidade e nos novos paradigmas financeiros introduzidos pelo ecossistema DeFi 2.0.

Desenvolvimentos iniciais da DeFi

Os primeiros pioneiros da DeFi, como Uniswap, Bancor, Aave, Compound, MakerDAO e outros, construíram uma base sólida para a economia DeFi em desenvolvimento, introduzindo muitos “LEGOs de dinheiro” cruciais e combináveis no ecossistema.

A Uniswap e a Bancor foram as criadoras do Formador de Mercado Automatizado (AMM) descentralizado original, os primeiros a oferecer aos usuários a capacidade de trocar tokens sem abrir mão da custódia. A Aave e a Compound introduziram empréstimos descentralizados, fornecendo rendimento on-chain para depósitos e acesso ao capital de giro não permissionado. A MakerDAO permitiu aos usuários do ecossistema manter e transacionar com uma moeda estável (stablecoin) descentralizada, fornecendo uma proteção contra a volatilidade das criptomoedas.

Através destes protocolos, os usuários tiveram acesso a trocas confiáveis, empréstimos sem restrições e moedas estáveis indexadas - três primitivos financeiros centrais amplamente disponíveis nos mercados financeiros tradicionais. Entretanto, a infraestrutura subjacente a esses serviços familiares baseados em DeFi difere completamente das organizações centralizadas em termos de transparência e controle do usuário. As várias implementações tecnológicas por trás de cada um desses serviços descentralizados servem como base para as inovações do DeFi.

Inovação DeFi em Cascata

Um exemplo central de uma inovação DeFi específica da blockchain, são os tokens Provedor de Liquidez (LP) nos protocolos Formador de Mercado Automatizado (AMM) e Corretoras Descentralizadas (DEX). Enquanto as DEXs atuam efetivamente como uma alternativa para corretoras centralizadas com livros de pedidos, as DEXs mais populares empregam um modelo AMM conhecido como Formadores de Mercado Automatizados de Produtos Constantes (Constant Product Automated Market Maker ou CPAMM).

Os pools de liquidez descentralizados nos AMMs são usados para facilitar as trocas de tokens, nas quais os provedores de liquidez individuais geralmente fornecem quantidades iguais de cada criptomoeda para contribuir com o pool de liquidez de um par de trocas. Em troca, eles recebem um token LP que representa tanto sua participação no pool de liquidez quanto as taxas ganhas com a facilitação das trocas.

Os usuários recebem tokens LP ao fornecer liquidez bilateral para os contratos de pool do AMM.

Os tokens LP desencadearam um fluxo de inovação DeFi em cascata, pois foram rapidamente adotados por outros protocolos DeFi de várias maneiras. Por exemplo, protocolos de empréstimo como Aave e Compound reiteraram a ideia de fornecer aos usuários tokens de recebimento que representavam um depósito subjacente, agora conhecidos como aTokens e cTokens.

A natureza não permissionada dos tokens AMMs e LP também capacitou as startups DeFi, que não precisam mais passar por um processo centralizado de listagem em corretoras para lançar seus tokens. Com liquidez suficiente, os tokens recém-lançados podem ser imediatamente negociados em uma DEX. Entretanto, sem liquidez suficiente, a função de troca de token de uma DEX torna-se limitada em utilidade, com os usuários obrigados a pagar preços astronômicos por grandes trocas, devido à derrapagem (slippage). Isso levou a um dos problemas mais proeminentes que existem atualmente na DeFi: o problema de liquidez.

O problema de liquidez

A liquidez tem sido uma fonte de frustração para muitos projetos DeFi emergentes desde os primeiros dias da economia DeFi. Todo o ecossistema é inicializado por tokens, que atuam como uma forma de as equipes alinharem os incentivos dos participantes, coletarem recompensas das taxas do usuário e se tornarem combináveis com o ecossistema DeFi maior. No entanto, para fornecer aos usuários uma fonte robusta de liquidez para negociar seus tokens nos protocolos AMM, as equipes DeFi precisavam de acesso a um grande pool de fundos.

Uma resposta parcial para esse problema foi encontrada em provedores de liquidez de terceiros nos protocolos AMM, por meio dos quais qualquer pessoa com fundos suficientes poderia fornecer liquidez para um par de tokens. As equipes poderiam, hipoteticamente, obter liquidez suficiente de outras pessoas, em vez de provisionar liquidez por conta própria. No entanto, havia poucos incentivos para os usuários finais obterem liquidez para um novo token, pois isso significaria expor-se ao risco de perda impermanente (impermanent loss) em troca de uma receita mínima de taxas de trocas. Eles precisavam de uma razão econômica boa o suficiente para assumir esse risco.

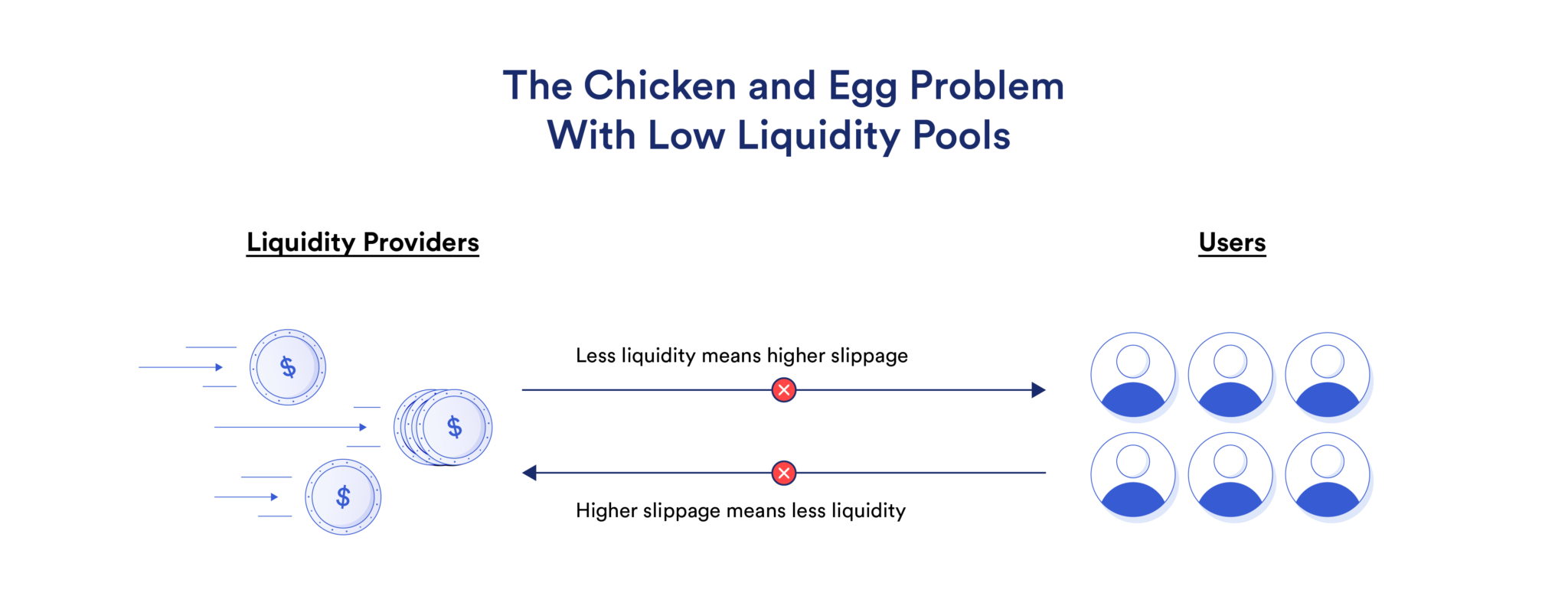

Isso levou a um problema, do ovo e da galinha. Sem um nível suficiente de liquidez, a derrapagem induzida pelas trocas desencoraja os usuários de participar de um ecossistema de protocolo DeFi. Sem a participação dos usuários por meio de transações de token, não há volume suficiente de taxas gerada para incentivar terceiros a agrupar seus tokens e fornecer liquidez.

Os pools de baixa liquidez desincentivam a nova liquidez em um problema do ovo e da galinha.

Como resultado, nasceu outra inovação DeFi crucial. Recompensas baseadas em tokens LP se tornaram a principal forma de inicializar a liquidez para novos protocolos DeFi, um processo conhecido como yield farming.

Yield Farming Explicada

O advento do yield farming, causou um aumento na atividade DeFi no verão de 2020, conhecido como “Verão DeFi” pelos entusiastas da blockchain.

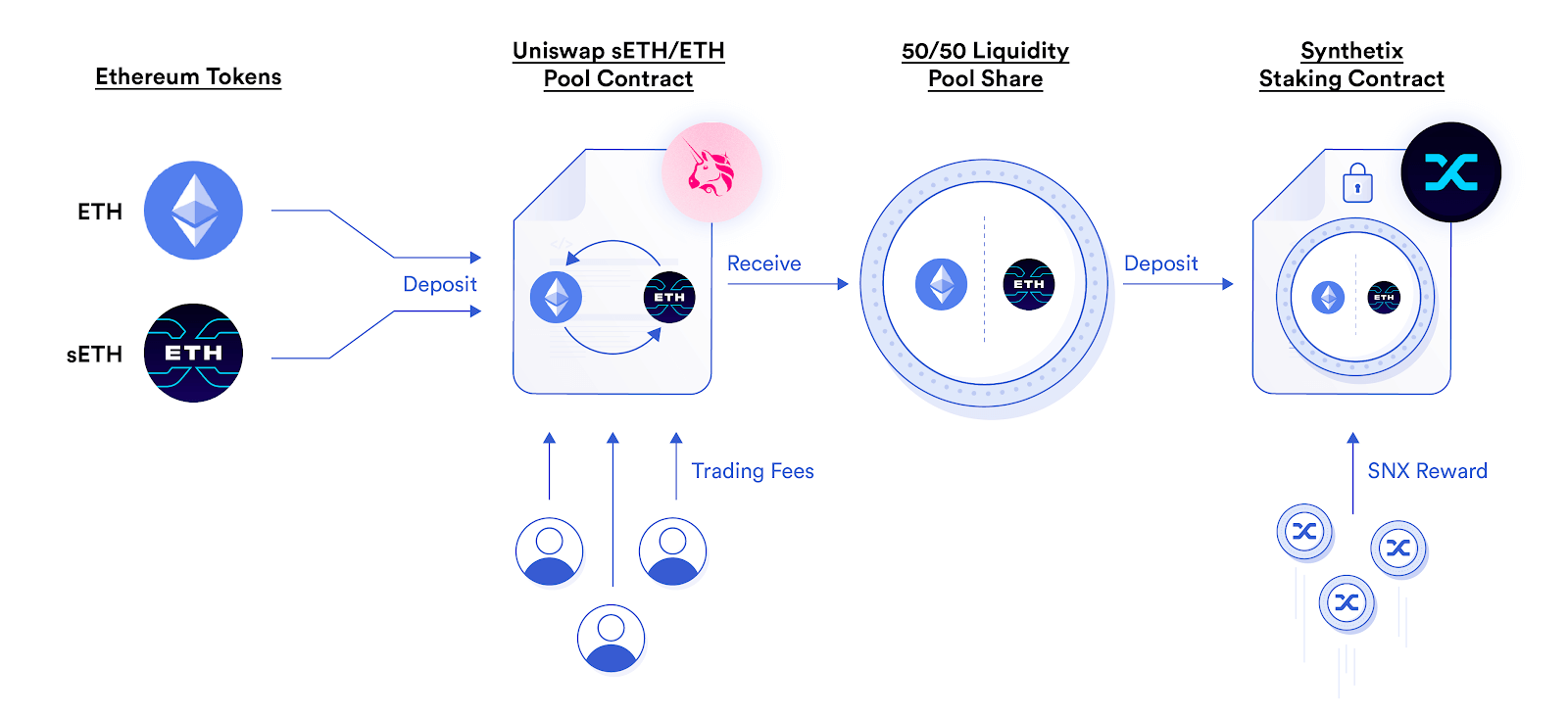

A ideia por trás do yield farming é simples. Os usuários fornecem liquidez para um par de troca em um protocolo AMM, recebem um token LP por seu trabalho e, em seguida, depositam (fazem stake) o token LP para retornos que são compensados no token nativo de um projeto. Essa implementação resolveu o problema do ovo e da galinha, dando aos provedores de liquidez terceirizados um motivo econômico convincente para fornecer liquidez para um token: mais rendimento. Além de gerar maiores taxas cumulativas sobre as trocas no AMM, incentivados por uma liquidez mais ampla, eles poderiam obter mais rendimento ao apostar e receber mais do token nativo do projeto.

O yield farming adiciona um incentivo adicional para fornecer liquidez por meio de recompensas de tokens nativos.

Com a introdução do yield farming, novos projetos DeFi foram capazes de inicializar quantidades suficientes de liquidez para iniciar e sustentar as operações, bem como reduzir a derrapagem para os usuários que entram em seu ecossistema. Isso levou a um aumento exponencial no número de protocolos DeFi em todos os âmbitos, um testemunho do grau em que o yield farming reduziu a barreira de entrada tanto para os usuários quanto para os fundadores de projetos DeFi.

Limitações do Yield Farming

Embora altamente eficaz, o yield farming não resolve totalmente o problema de liquidez por si só, devido às limitações específicas das iniciativas de yield farming de longo prazo. O yield farming se destaca em inicializar a liquidez inicial (bootstrapping), mas deve ser feita com um plano de longo prazo em mente para garantir liquidez duradoura e sustentável.

Isso ocorre devido à diluição da oferta, uma característica inerente ao yield farming. As equipes fundadoras distribuem tokens nativos para provedores de liquidez e fornecem fontes adicionais de rendimento, incentivando os provedores de liquidez a manter sua liquidez bloqueada em pools de AMM. No entanto, à medida que mais tokens são alocados para provedores de liquidez terceirizados, uma porcentagem crescente do fornecimento total de tokens é dada à liquidez alugada, com os provedores de liquidez capazes de remover sua liquidez a qualquer momento e vender suas recompensas de LP apostadas ganhas. As equipes DeFi não podem ter certeza de que os provedores de liquidez permanecerão se as recompensas de stake se dissiparem, enquanto manter as recompensas de stake em níveis altos por um longo período de tempo dilui cada vez mais o suprimento do token nativo.

À medida que os projetos procuram cada vez mais expandir para diferentes AMMs em várias cadeias e até mesmo protocolos de AMM na mesma cadeia, é necessária uma variedade de iniciativas de yield farming em diferentes corretoras para estabelecer um profundo pool de liquidez para cada um. Isso exacerba a limitação acima mencionada, pois os projetos DeFi emergentes devem equilibrar com precisão a expansão do fornecimento para vários protocolos AMM - geralmente sem mão de obra, meios ou informações para fazê-lo de maneira eficaz.

Provedores de liquidez terceirizados devem ser suficientemente incentivados para fornecer liquidez a participações de alto risco. Como os tokens recém-lançados tendem a ter alta volatilidade, há um risco maior de perda impermanente que compensa os rendimentos das taxas de negociação nos protocolos AMM e das iniciativas de yield farming. Isso representa uma estrutura de incentivos desalinhada para provedores de liquidez terceirizados, que não têm muitas opções para gerenciar o risco de fornecer liquidez e yield farming.

O yeld farming serviu como uma forma impactante de inicializar a liquidez para projetos DeFi, mas não vem sem seus riscos de longo prazo. É necessário e saudável para a maioria dos projetos DeFi executar iniciativas de yield farming e liquidez inicial, mas as equipes de projeto devem estar atentas ao fornecimento de tokens e às estratégias de yield farming de longo prazo para evitar impactos negativos e duradouros.

DeFi 2.0 e a Busca pela Liquidez Sustentável

No contexto de liquidez, a DeFi 2.0 refere-se a alguns projetos DeFi emergentes que esperam revolucionar os problemas comuns associados ao provisionamento e incentivo de liquidez. Eles fornecem alternativas e suplementos para o modelo de yield farming, dando aos projetos uma maneira de obter liquidez que pode ser sustentada a longo prazo. Mas como exatamente os projetos baseados em blockchain com tokens nativos mantêm uma quantidade saudável de liquidez alocada de maneira ideal?

OlympusDAO e o Protocolo Proprietário de Liquidez

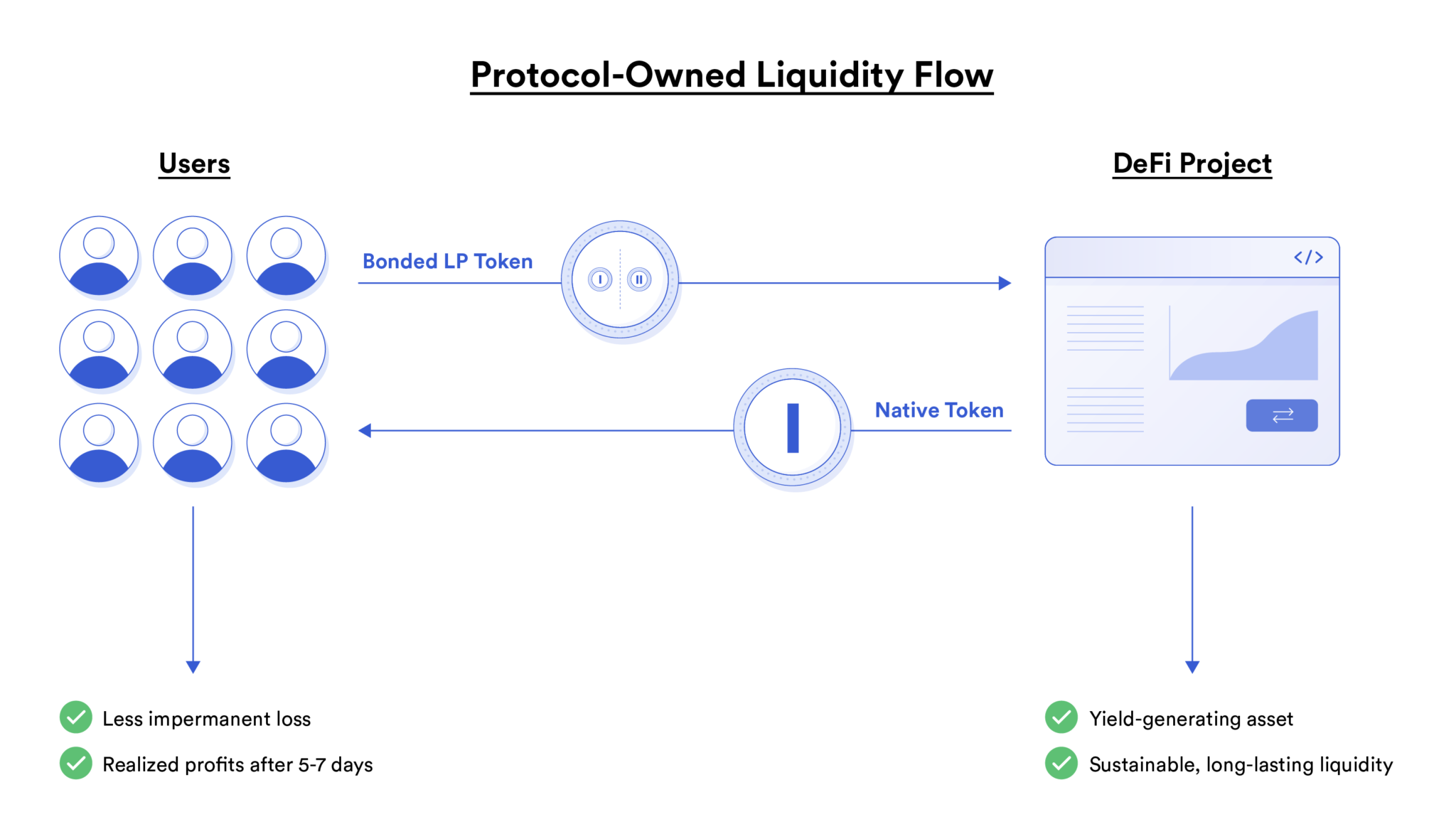

Uma solução que assumiu a vanguarda na comunidade DeFi em 2021 foi o modelo de títulos da OlympusDAO, que se concentra no Protocolo Proprietário de Liquidez (POL).

Por meio de seu modelo de títulos (bonds), a OlympusDAO inverte o roteiro do yield farming. Em vez de alugar liquidez por meio de iniciativas do yield farming que expandem a oferta, a OlympusDAO usa títulos para trocar tokens LP de terceiros pelo token nativo do protocolo com desconto. Isso oferece uma vantagem ao protocolo e a qualquer projeto que use o protocolo (por exemplo, bonding-as-a-service). Por meio de títulos, os protocolos podem comprar sua própria liquidez, eliminando o potencial de saídas de liquidez e construindo um pool duradouro que também pode gerar receita para o protocolo.

A liquidez vinculada é mutuamente benéfica tanto para o protocolo quanto para seus usuários.

Por outro lado, os usuários são incentivados a trocar seus tokens LP através de títulos, porque o protocolo oferece um desconto sobre o token. Por exemplo, se o preço do token X for 500 com um desconto de 10%, receberá 450 tokens LP. O resultado é um lucro líquido de 50, dependendo de um período de aquisição curto (normalmente em torno de 5 dias a uma semana), para ajudar a evitar que os se extraia valor com arbitragem.

Outro aspecto crucial dos títulos com foco na liquidez é que os preços deles mudam dinamicamente e podem ter um hard cap (quantidade máxima de fundos que os desenvolvedores devem ter para criar e promover seus projetos). Isso serve a um propósito importante para o protocolo, permitindo controlar duas alavancas: a taxa na qual os tokens são trocados por liquidez e a quantidade total de liquidez trocada.

Se muitos usuários estão comprando títulos, a taxa de desconto cai e pode até se tornar negativa, agindo como uma forma de controlar a taxa na qual a oferta de tokens do protocolo está se expandindo. O protocolo também pode determinar o valor de liquidez desejado por meio de um hard cap, no qual os títulos não estão mais disponíveis, controlando ainda mais a expansão da oferta com base em parâmetros determinados com precisão.

Realinhamento de Incentivos

Esse modelo multifacetado ajuda a realinhar incentivos entre provedores de liquidez terceirizados e protocolos on-chain. Os protocolos estão melhor posicionados para serem expostos a perdas impermanentes do que um provedor de liquidez terceirizado independente. Embora os provedores de liquidez terceirizados enfrentem custos de oportunidade que representam todos os outros pools de liquidez e protocolos de yield farming, os protocolos têm um incentivo adicional para manter a liquidez, pois ajuda a garantir trocas com baixa derrapagem para usuários que realizam transações com seu token nativo, reduzindo o custo de entrar em seus respectivos ecossistemas.

Em última análise, o modelo de títulos da OlympusDAO, permite que os protocolos mitiguem melhor o risco de baixa liquidez de maneira sustentável a longo prazo. Combinados com o yield farming, os protocolos DeFi agora têm mais ferramentas à sua disposição para planejar meticulosamente suas fases de crescimento, desde a liquidez inicial até o crescimento sustentável de longo prazo.

Direcionando a Liquidez com Reatores Tokemak

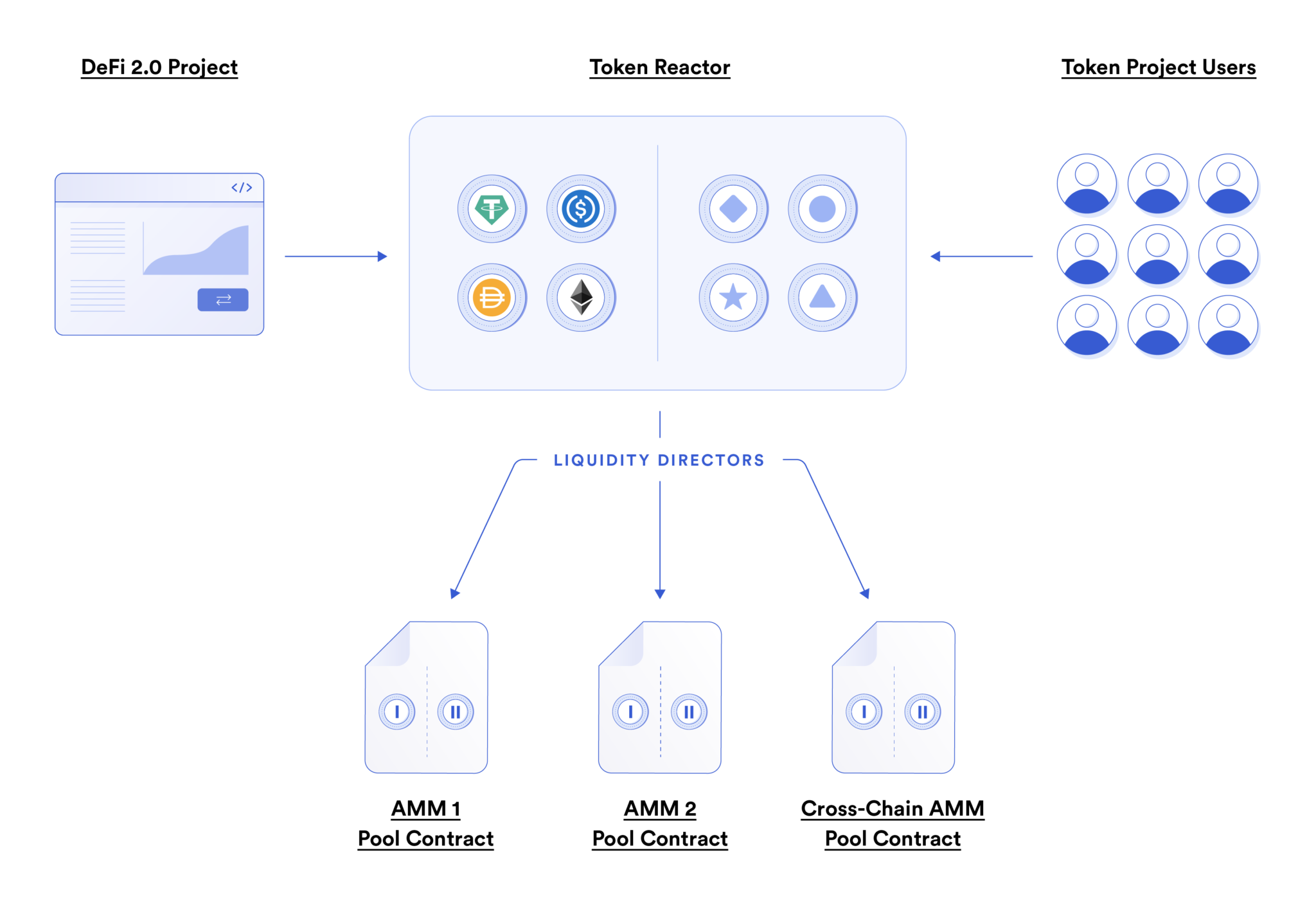

Outro projeto DeFi 2.0 com foco em liquidez é o Tokemak, um protocolo DeFi que busca otimizar a liquidez e o fluxo de liquidez. Em poucas palavras, o Tokemak em escala, visa facilitar a liquidez por meio de duas partes diferentes - o protocolo Tokemak e os provedores de liquidez (LPs) - com o objetivo de descentralizar eficientemente o fluxo de liquidez por meio dos diretores de liquidez (LDs).

É assim que funciona. Considere o conteúdo de um token LP. Os provedores de liquidez são obrigados a enviar quantidades iguais de ambas as moedas em um determinado par de troca, resultando em perda impermanente à medida que os pesos mudam e os preços mudam. Para combater isso, o protocolo Tokemak mantém reservas de moedas estáveis e ativos de camada 1, que servem como pares de base para tokens emergentes. Isso compõe um lado do par de liquidez. Para um pool de liquidez Token X-ETH na Uniswap, as reservas Tokemak contribuem com ETH.

Os provedores de liquidez terceirizados independentes e projetos DeFi podem se agrupar para formar o lado Token X da liquidez. A partir daí, os diretores de liquidez ganham destaque. Os diretores de liquidez apostam no token nativo da Tokemak para controlar o fluxo de liquidez, usando esses dois pools de liquidez unilateral para então direcionar a liquidez para uma ampla gama de protocolos AMM.

Os reatores de token ajudam os projetos DeFi a adquirir liquidez e distribuí-la de forma eficaz.

Equilibrando o Fluxo e a Direção da Liquidez

O resultado final desse sistema é que a liquidez que flui através do Tokemak funciona para atingir a meta da direção de liquidez eficiente e sustentável em todo o ecossistema DeFi.

Os direcionadores de liquidez movem a liquidez com base em um mecanismo de votação, enquanto os provedores de liquidez ganham o token nativo do Tokemak por fornecer liquidez unilateral. Cada parte ganha um rendimento variável que se equilibra com o outro para obter uma proporção otimizada entre diretores de liquidez e provedores de liquidez, garantindo que haja um número ideal de diretores para a quantidade de liquidez fornecida.

Isso pode beneficiar projetos DeFi emergentes – particularmente aqueles administrados por DAOs – bem como produtores de rendimento e provedores de liquidez. Em um nível básico, a alocação unilateral de ativos do Tokemak permite que os projetos DeFi inicializem a liquidez inicial apenas com seu token nativo, sem também exigir liquidez para moedas estáveis e ativos de camada 1. Os reatores Tokemak também podem fornecer uma estrutura para a tomada de decisão coletiva sobre o fluxo de liquidez para projetos baseados em DAO, ao mesmo tempo em que oferecem opções alternativas de rendimento para provedores de liquidez terceirizados e produtores de rendimento com perda impermanente mitigada.

Outros avanços do DeFi 2.0

Outro subconjunto dos protocolos DeFi 2.0 está sendo construído em cima de mecanismos e ativos geradores de rendimento anteriores para construir novos instrumentos financeiros.

Um excelente exemplo disso é a Alchemix, uma plataforma de empréstimos auto-reembolsáveis que tem um design “sem liquidação”. O protocolo empresta tokens representativos atrelados a 1:1 ao ativo garantido. Por exemplo, ao depositar a moeda estável DAI como garantia, os usuários podem emprestar 50% do valor como alDAI. A garantia subjacente é então depositada em protocolos de geração de rendimento para que aumente gradualmente.

Por meio da combinação de tokens representativos e geradoras de rendimento garantido, a Alchemix pode oferecer uma plataforma de empréstimo sem liquidação que permite aos usuários gastar e economizar ao mesmo tempo - a diminuição dos montantes do principal do empréstimo à medida que as garantias continuam a render.

Abracadabra, outro protocolo DeFi 2.0, emprega um mecanismo semelhante, mas com um sistema comparado ao da MakerDAO. Os usuários podem depositar garantias com rendimento e receber a moeda estável MIM em troca, mantendo a exposição à garantia ao mesmo tempo em que obtêm rendimento e liberam liquidez para os usuários.

Sem as primeiras inovações que deram vida à economia descentralizada – protocolos AMM, moedas estáveis descentralizadas e oráculos de preços – não poderia haver títulos de liquidez, mecanismos de fluxo de liquidez ou garantias (colateral) geradoras de rendimento. Desde os estágios iniciais dos tokens AMM LP e moedas estáveis descentralizadas até os protocolos DeFi 2.0 de hoje, cada projeto é uma iteração valiosa para a construção da economia descentralizada.

Chainlink na economia DeFi

Outro componente extremamente importante da infraestrutura DeFi são as redes de oráculos descentralizadas, como as construídas na Chainlink. Isso ocorre porque os contratos inteligentes, que são os blocos de construção de todos os protocolos DeFi, são intrinsecamente incapazes de se conectar a dados do mundo real e computação off-chain. Os oráculos resolvem esse problema fornecendo a infraestrutura off-chain segura necessária para conectar ambientes on-chain e off-chain. As Chainlink Price Feeds são um exemplo, fornecendo acesso a uma fonte segura de dados do mercado financeiro para permitir casos de uso, como empréstimos garantidos.

Além disso, os serviços de computação off-chain alimentados por oráculos como Chainlink VRF e Chainlink Automation, continuam a habilitar e aprimorar os protocolos DeFi em todo o ecossistema. A aleatoriedade verificável e a automação segura de contratos inteligentes fornecem aos desenvolvedores DeFi uma infraestrutura pronta para gerar sorteios sem perdas, rebases automatizadas, funcionalidade de ordem limitada e muito mais.

As redes de oráculos da Chainlink fornecem serviços inestimáveis para os principais protocolos do ecossistema DeFi. Isso inclui fornecer dados de preços para determinar o tamanho máximo da emissão de empréstimos e eventos de liquidação na Aave e na Compound, automatizando as principais funcionalidades na implementação aprimorada do AMM v3 da Bancor e ajudando a proteger a corretora de produtos financeiros baseados em criptografia dentro do protocolo dYdX baseado em L2.

Os protocolos DeFi 2.0 não são diferentes. Dado o surgimento de protocolos DeFi 2.0 de ponta e das soluções de liquidez, abaixo estão listados alguns exemplos de como os serviços da Chainlink podem ser usados para elevar o nível dessas novas categorias de soluções de liquidez e ajudá-los a oferecer produtos seguros e fáceis de usar.

Precificação de ativos confiável e transparente

Ao implantar múltiplas camadas de agregação para descentralizar o fornecimento e a entrega de dados off-chain, a Chainlink Price Feeds ajuda a garantir que os produtos DeFi que exigem dados do mercado financeiro sejam protegidos contra a volatilidade do mercado e eventos inesperados, como quedas repentinas, inatividade da corretora e ataques de manipulação de preços através de empréstimos instantâneos.

Por exemplo, a Chainlink Price Feeds pode fornecer segurança e precisão adicionais aos preços dos títulos de liquidez, fornecendo informações em tempo real sobre o preço atual de um token LP. Os protocolos de títulos de liquidez podem alavancar esses dados para aumentar a confiabilidade dos pagamentos de títulos e até mesmo estender a utilidade dos títulos de liquidez - desde alimentar os mercados secundários de títulos até permitir incentivos adicionais para títulos dependentes do preço atual dos títulos.

Para mecanismos de garantia de geração de rendimento, a Chainlink Price Feeds permite preços invioláveis ao usar tokens geradores de rendimento como garantia, ajudando a garantir cálculos precisos para requisitos de garantia e limites de liquidação.

Rebase automatizada e ciclos de liquidez

A Chainlink Automation, um serviço de automação de contratos inteligentes seguro e descentralizado, pode descarregar e automatizar os processos DevOps de contratos inteligentes manuais. Isso permite que os desenvolvedores se concentrem em criar e refinar a lógica comercial central de seus aplicativos.

Em um contexto DeFi 2.0, isso pode assumir a forma de rebasear automaticamente os tokens representativos com base nas alterações de fornecimento subjacentes. A Chainlink Automation também pode ser usada para iniciar novos procedimentos de governança para a direção da liquidez de forma regular, dando aos usuários mais previsibilidade e confiabilidade em serviços de contrato inteligente.

Gamificação Aleatória Verificável

Uma tendência crescente para protocolos DeFi e protocolos baseados em blockchain em geral é a gamificação. Elementos entrópicos imparciais tornam os protocolos DeFi mais empolgantes e envolventes, ajudando a unir as comunidades. A aleatoriedade auditável on-chain por meio do Chainlink VRF pode ser uma ferramenta poderosa que oferece aos usuários vários caminhos de geração de rendimento com base na preferência de risco.

A OlympusDAO atualmente utiliza PoolTogether e Chainlink VRF para executar seus sorteios sem perdas (3,3), que pega todas as recompensas de stake no pool e seleciona três vencedores para receber a recompensa total de maneira comprovadamente aleatória. Um processo semelhante pode ser aplicado à geração de rendimentos no provisionamento de liquidez, com os provedores de liquidez também podendo depositar seus rendimentos e entrar em sorteios sem perdas. Adicionalmente, como os projetos DeFi 2.0 procuram alavancar NFTs, o Chainlink VRF também fornece uma maneira inviolável de criar processos de cunhagem aleatórios, modelos de distribuição justos e muito mais.

As redes de oráculos descentralizados da Chainlink fornecem uma ampla gama de dados off-chain e serviços de computação que são cada vez mais relevantes para qualquer projeto baseado em blockchain que deseja acompanhar o ritmo acelerado da inovação de contratos inteligentes - outro exemplo de um LEGO financeiro fundamental no ecossistema DeFi.

LEGOs de dinheiro no DeFi

LEGOs de dinheiro são uma analogia útil ao conceituar como a economia DeFi se move como uma unidade. Inovações de ponta e novas tecnologias podem ser combinadas, com cada peça construída sobre a outra, levando à criação de algo maior do que a soma de suas partes.

DEXs e tokens LP são um dos LEGOs de dinheiro mais proeminentes da indústria de blockchain, permitindo a troca de tokens on-chain em escala e tornando possível o yield farming. A onda inicial de moedas estáveis descentralizadas preparou o terreno para projetos de moedas estáveis mais recentes e plataformas de empréstimo descentralizados por meio de processos herméticos de super garantia e mitigação de riscos. Os serviços de dados e computação off-chain da Chainlink forneceram a infraestrutura subjacente exigida por inúmeros aplicativos DeFi, ajudando a tornar essas inovações possíveis.

Nenhum desses LEGOs de dinheiro pode ser considerado sózinho, mas deve ser pensado como um ecossistema interconectado que apóia, conecta e acentua outros blocos de construção para criar novas possibilidades. Ao combinar a Chainlink Price Feeds e tokens AMM LP, as iniciativas dinâmicas de yield farming foram viabilizadas. Por meio da integração de moedas estáveis nos AMMs, os usuários receberam a estabilidade necessária para realizar transações apenas em corretoras descentralizadas.

Com o DeFi 2.0, uma nova geração de LEGOs de dinheiro está sendo construída sobre seu antecessor para tornar o cenário financeiro descentralizado mais eficiente, fácil de usar e útil para seus participantes. Os LEGOs de dinheiro continuam a acumular - e com cada bloco adicional vem um novo valor e oportunidade para o ecossistema DeFi.

Se você deseja começar a criar aplicativos híbridos de contrato inteligente hoje e precisa de algum tipo de dados ou computação externa, consulte nossa documentação, faça uma pergunta técnica no Discord ou marque uma ligação com um de nossos especialistas.

Para saber mais, visite o site da Chainlink, assine o boletim informativo da Chainlink e siga a Chainlink no Twitter, YouTube e Reddit.

O artigo original encontra-se no Blog da Chainlink. Traduzido por Marcelo Panegali

Top comments (0)